Last Updated on 2021-02-18 by toshiikuo

私は全世界株式のインデックスへの投資をしており、現時点での最適解は米国ETFの「バンガード・トータル・ワールド・ストックETF(VT)」だと考えている。その根拠は以前記事に書いた。

しかし、これには欠点がいくつかある。

- 積み立てNISAでは買えない。

- 最低購入額が高い(米国ETFは数万円、投資信託は100円)ため、NISA枠をすべて使い切ることができない。

- 円をドルに換える必要がある。

- 「SBI証券」だと為替手数料が高く国内投信よりも手数料がかさむため、「住信SBIネット銀行」でドルに換えてから入金する必要がある。

- 未成年は「住信SBIネット銀行」の口座開設ができないため、子供のジュニアNISAの口座では実践できない。

これらの欠点を補うため、国内投信のベストな選択肢を検討した。

信託報酬の安いものを探すと、以下の二つが出てくる。

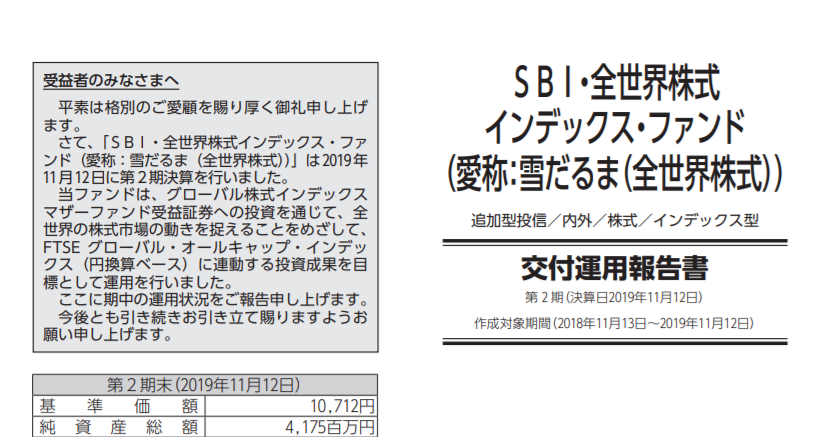

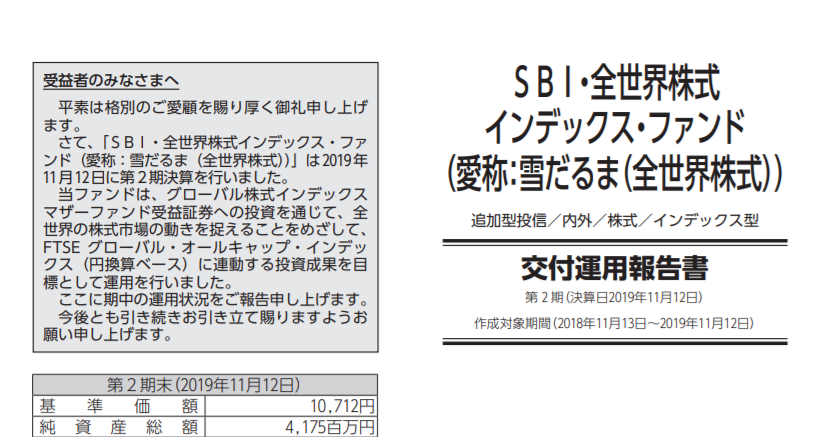

・「SBI・全世界株式インデックス・ファンド」(以下SBI)

・「 eMAXIS Slim 全世界株式」(以下eMAXIS)

このどちらを買うか比較した。

eMAXISは「eMAXIS Slim 全世界株式(除く日本)」という、日本を除いたものもあるので、それも比較する。

連動する指数

SBI

「MSCI ACWI」

eMAXIS

「FTSEグローバル・オールキャップ・インデックス」

対象とする指数は違うが、どちらも全世界株式の時価総額加重なので、ほぼ同じ。

違いは、「FTSEグローバル・オールキャップ・インデックス」には小型株も含まれるが「MSCI ACWI」には含まれないというところ。

時価総額全体に占める小型株の比率は低いため、ほぼ変わらない。

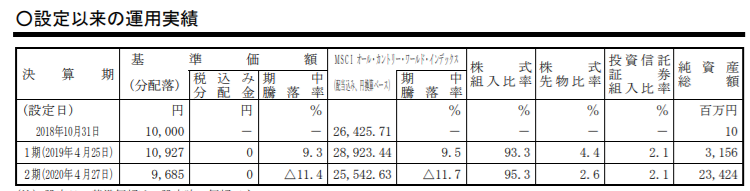

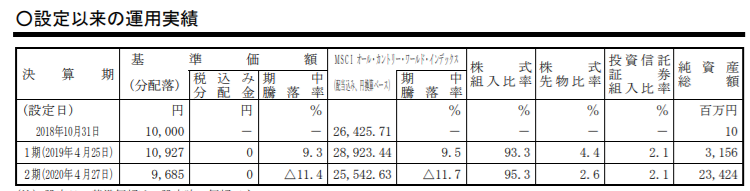

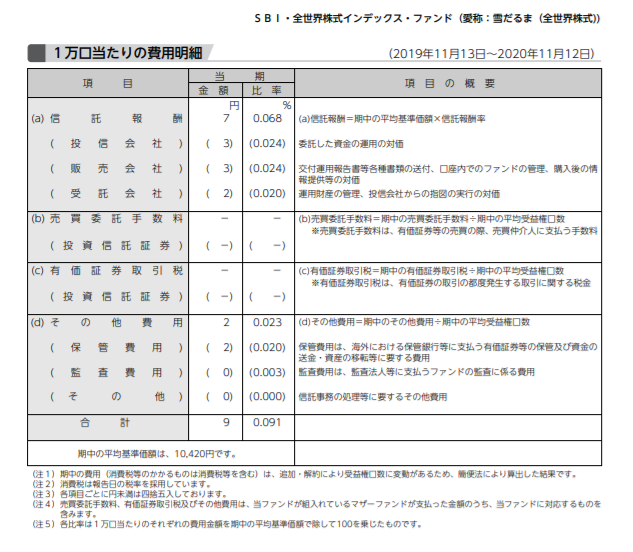

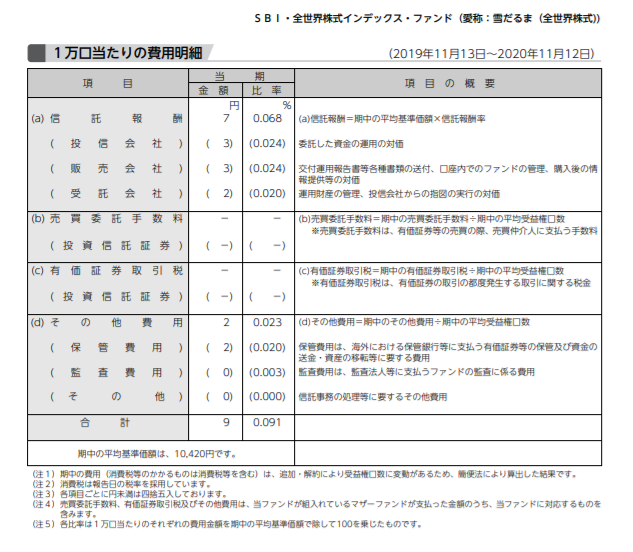

費用

SBI

0.155%

eMAXIS

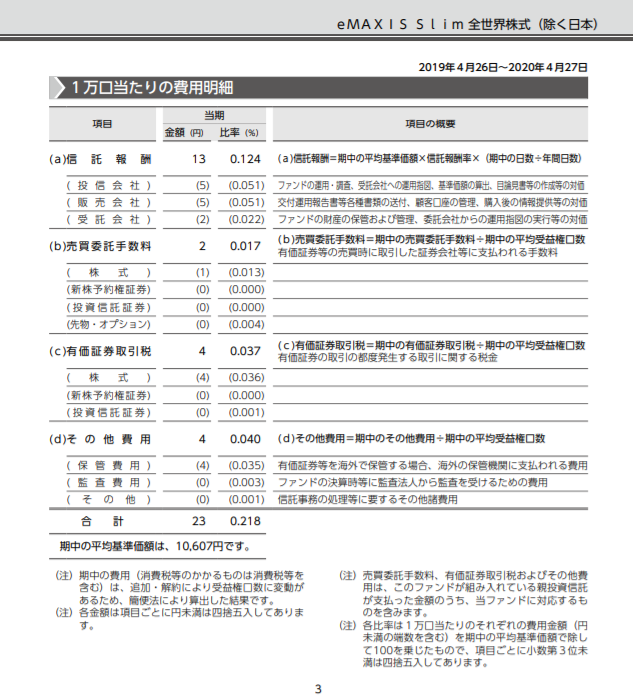

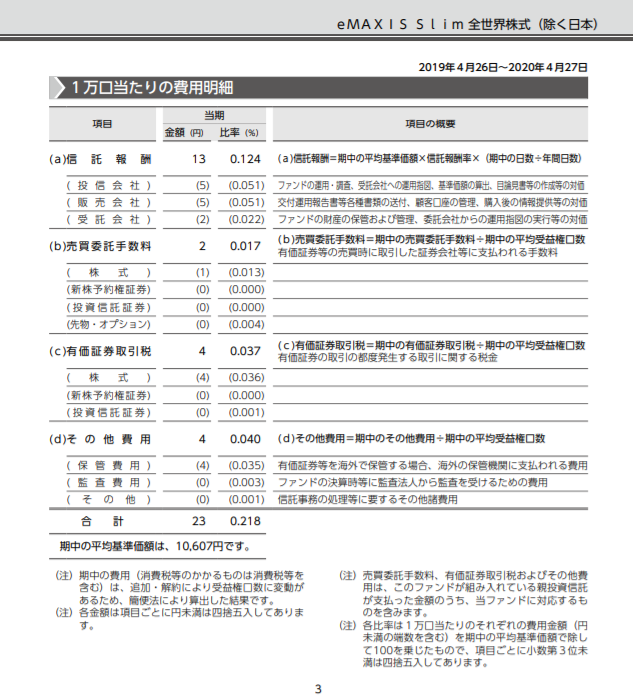

0.209%(除く日本は0.218%)

SBIのほうが安い。

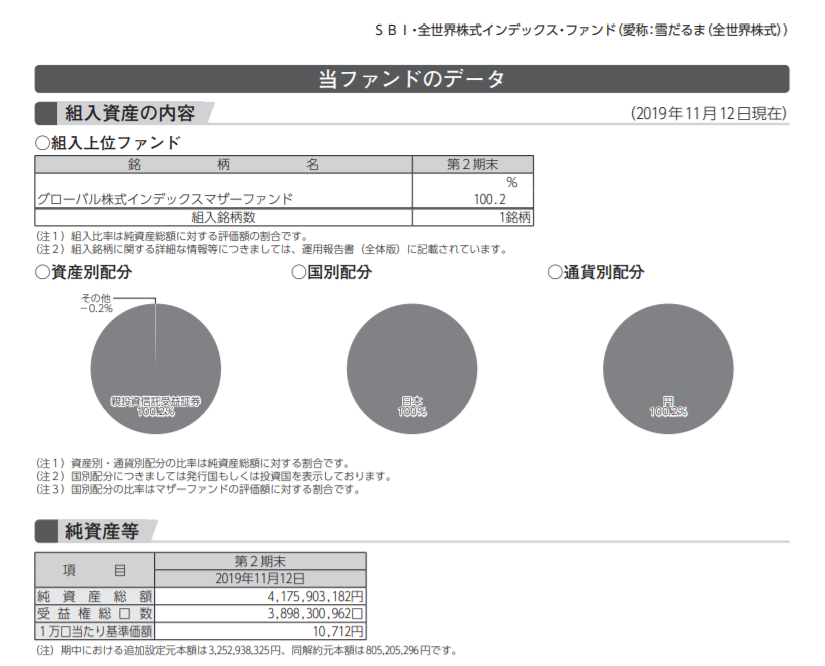

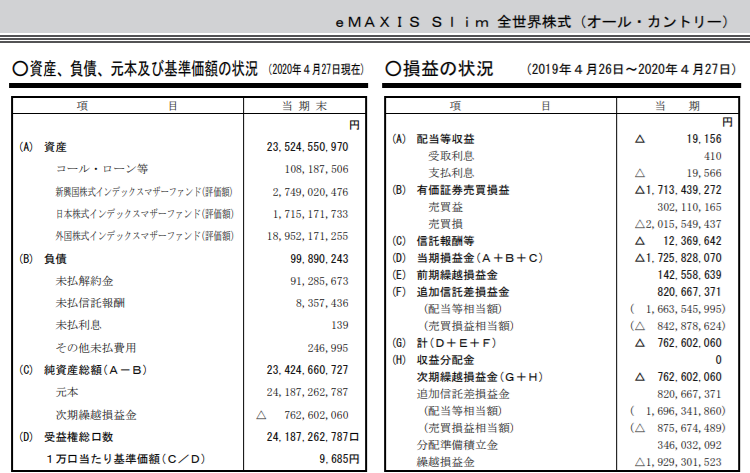

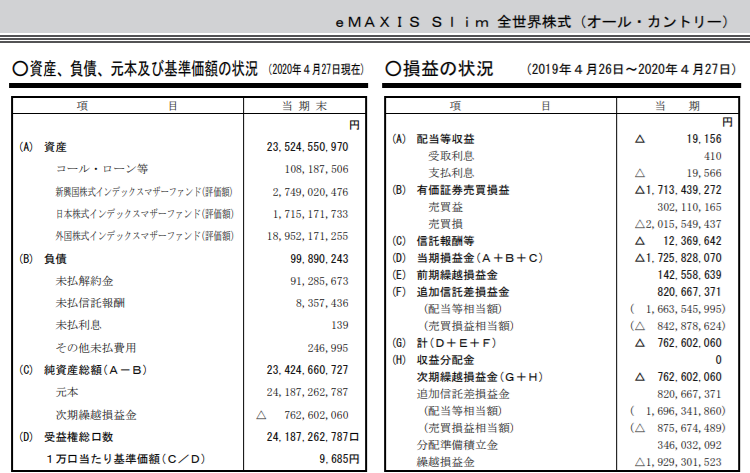

純資産額

SBI

41億円

eMAXIS

234億円。(除く日本:159億円)

eMAXISのほうが多い。

総口数

SBI

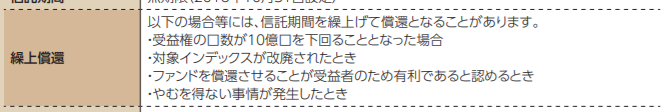

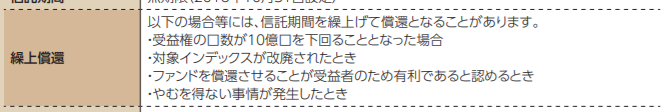

30億口。繰上償還は5億口を下回った時。

eMAXIS

240億口。繰上償還は10億口を下回った時。(除く日本:160億口。繰上償還は10億口を下回った時。)

eMAXISのほうが繰上償還口数まで余裕があり、繰上償還のリスクは小さいと考えられる。

結論

一概にどちらが良いといえない。

SBIのほうが経費率は低いが、eMAXISのほうが資産額が大きく繰り上げ償還のリスクが小さい。

どちらも設定から2年ほどしかたってない(SBIは2017/12/06、eMAXISは2018/10/31)ため、資産額も費用もこれから変動していくと推測できる。

日本株は個別株に投資しているので、日本への集中を避けるためにいまは「eMAXIS Slim 全世界株式(除く日本)」を利用する。

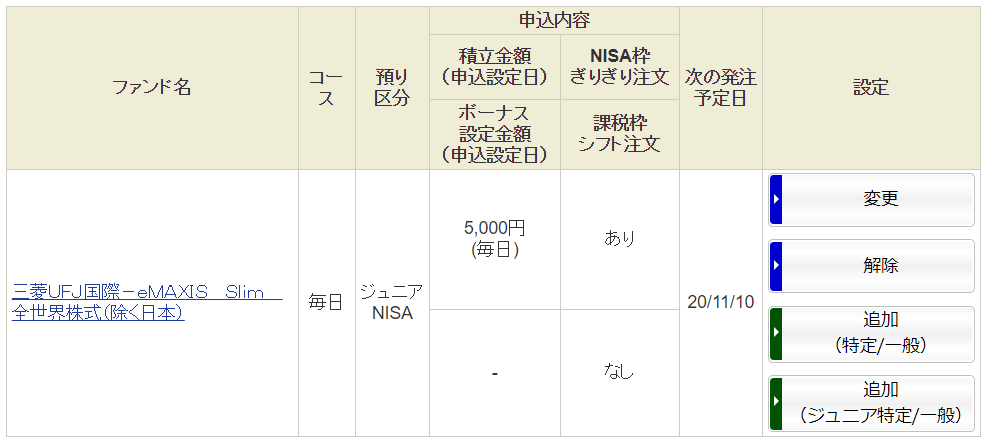

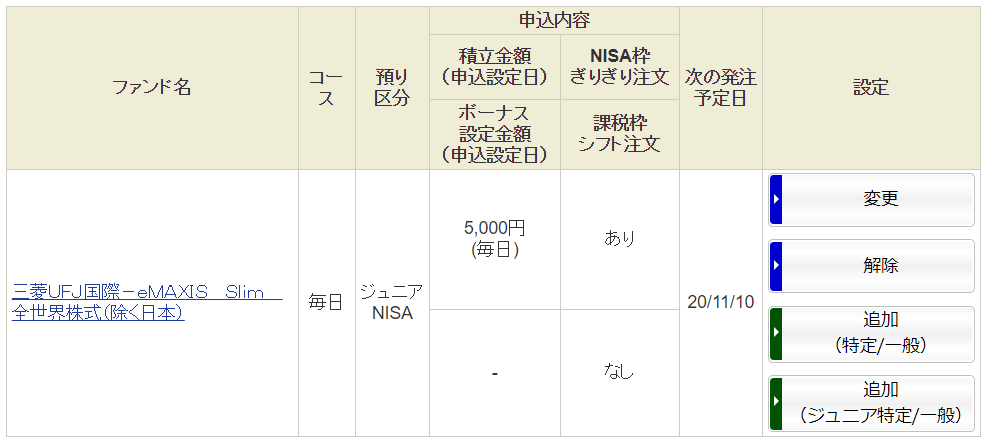

というわけで、日本の個別株投資をしてNISA枠が中途半端に余っている子供の口座で積み立て注文。これで今年のNISA枠は使い切れる。

~2021/2/18追記~

最新の運用報告w夜を比べると、SBIの費用が下がり、倍以上の差がついている。乗りかえようかな。。。

~追記終わり~

関連記事

私の投資戦略。

全世界株式に長期投資をするなら米国ETFが経費が一番低いという話。